Bilan des marchés financiers de l’année 2022 et Perspectives 2023

4 janvier 2023 - Actualité financière

2022 fut marquée par une envolée de l’inflation (de 4,9% en janvier vs. 10,1% en novembre en zone euro) face à laquelle les banques centrales ont réagi en faisant rapidement augmenter leurs taux d’intérêt, dégradant progressivement les perspectives de croissance économique.

La réaction des marchés a été brutale et assez inédite : tant les actions que les obligations ont connu une performance nettement négative.

L’envolée de l’inflation

Dès fin 2021, à la suite de la réouverture de l’économie post Covid-19, des problèmes dans les chaînes d’approvisionnement des entreprises ont soudainement émergé, générant un déséquilibre entre l’offre et la demande ainsi qu’une pression inflationniste.

À cela s’est ajouté en 2022 une inflation record sur le prix des matières premières (notamment le pétrole et le gaz) en raison de l’invasion de l’Ukraine par la Russie, le premier producteur et exportateur mondial de gaz naturel.

Bien que les prix des matières premières soient peu à peu revenus sur des niveaux plus « normaux » fin 2022, le choc a été suffisant pour générer des effets plus structurels et durables.

La hausse des taux d’intérêt des banques centrales

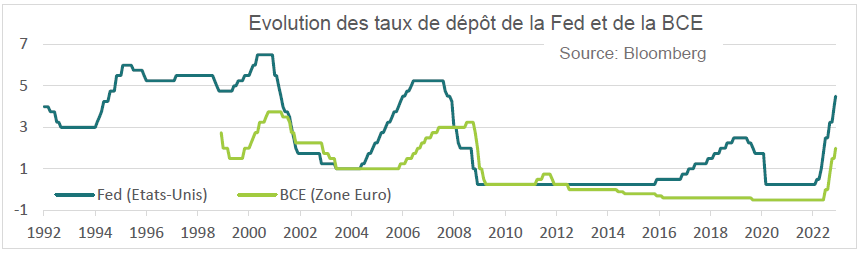

Après plus d’une décennie de taux bas, les banques centrales ont dû remonter brutalement leur taux d’intérêt pour contrer l’inflation.

Pour rappel, en faisant varier leurs taux directeurs, les banques centrales influencent la demande de crédit et la création monétaire.

Sur l’année 2022, le principal taux directeur de la Réserve Fédérale Américaine (Fed) est ainsi passé de 0,25% à 4,50% et celui de la Banque Centrale Européenne (BCE) de -0,50% à 2,00% comme l'illustre l'image ci-contre.

Les craintes de récession

Une inflation élevée et persistante, combinée aux facteurs d’ordre géopolitique, comme la guerre en Ukraine, pèse sur les perspectives de croissance dans de nombreux secteurs et affecte les comportements économiques des ménages et des entreprises.

Tout au long de l’année 2022, la conjoncture économique, en particulier dans l’industrie, s’est progressivement détériorée simultanément dans les pays développés et émergents.

Cette synchronisation ainsi que le niveau désormais élevé des stocks au regard des commandes renforcent le scénario attendu de récession économique pour l’année 2023, et de contraction du commerce mondial.

Les craintes de récession

Ce brutal resserrement monétaire a eu des impacts négatifs significatifs sur les performances obligataires, la remontée des taux d’intérêt entraînant en effet une baisse de la valeur des obligations.

Les principaux indices obligataires se sont inscrits en territoire négatif depuis le début de l’année, avec des performances de l’ordre de -18,5% pour les obligations d’état de la zone euro1 et de -12,8% pour les obligations d’entreprises de bonne qualité de la zone euro2.

Notons que ce sont globalement toutes les régions du monde qui se sont retrouvées confrontées à ce phénomène de remontée des taux d’intérêts avec l’ensemble de l’univers obligataire international en baisse sur l’année 2022.

Sur le marché des actions, aux Etats-Unis (S&P5003 -18,1%), 2022 est la pire année en bourse depuis 2008 mais reste une des meilleures pour les actions liées aux matières premières (notamment énergétiques).

En Europe, les actions ont été plus résilientes malgré la crise énergétique : Stoxx 6004 -9,9%, CAC 405 -6,7%. En raison de leur sensibilité plus importante aux taux, les actions de croissance ont le plus souffert en 2022.

Cela inclut les actions technologiques : Stoxx 600 Technology6 -26,5%.

À l’inverse, les actions décotées « Value » se sont montrées plus performantes, notamment le secteur de l’énergie (Stoxx 600 Energy7 +32,3%) et les actions dites « défensives ».

De son côté, connu pour être une valeur refuge, le dollar a progressé de +6,2% face à l’euro en 2022.

Pour aller plus loin : Que faire face aux variations des marchés financiers ?

Pour aller plus loin : Que faire face aux variations des marchés financiers ?

Retrouvez tous nos conseils pour optimiser les placements de votre PEE et de votre PERCOL.

Perspectives des marchés financiers en 2023

Perspectives 2023 : Un régime inflationniste plus élevé mais des opportunités à saisir sur les marchés obligataires comme sur les actions

Une croissance en berne et un environnement durablement plus inflationniste imposent une grande sélectivité de la part des investisseurs diversifiés sur les obligations comme sur les actions.

Par Xavier Hoche, Directeur des Gestions chez Groupama AM

1. Bloomberg Euro-Aggregate Treasury Index, du 31/12/2021 au 30/12/2022

2. S&P Eurozone Investment Grade Bond Index EUR, du 31/12/2021 au 30/12/2022

3. S&P 500 Index ($), dividendes réinvestis, du 31/12/2021 au 30/12/2022

4. STOXX Europe 600 Price Index EUR, dividendes réinvestis, du 31/12/2021 au 30/12/2022

5. CAC 40 Index, (€), dividendes réinvestis, du 31/12/2021 au 30/12/2022

6. STOXX Europe 600 Technology EUR, dividendes réinvestis, du 31/12/2021 au 30/12/2022

7. STOXX Europe 600 Energy EUR, dividendes réinvestis, du 31/12/2021 au 30/12/2022

Disclaimer

Ce document est conçu exclusivement à des fins d’information. Groupama Asset Management et ses filiales déclinent toute responsabilité en cas d'altération, déformation ou falsification dont ce document pourrait faire l'objet.

Toute modification, utilisation ou diffusion non autorisée, en tout ou partie de quelque manière que ce soit est interdite. Tout investisseur doit prendre connaissance avant tout investissement du prospectus ou du document d’information clé de l’investisseur (DICI) de l'OPC. Ces documents et les autres documents périodiques peuvent être obtenus gratuitement sur simple demande auprès de Groupama AM ou sur www.groupama-am.com.

Les informations contenues dans cette publication sont basées sur des sources que nous considérons fiables, mais nous ne garantissons pas qu’elles soient exactes, complètes, valides ou à propos.

Ce document a été établi sur la base d'informations, projections, estimations, anticipations et hypothèses qui comportent une part de jugement subjectif. Les analyses et conclusions sont l'expression d'une opinion indépendante, formée à partir des informations publiques disponibles à une date donnée et suivant l'application d'une méthodologie propre à Groupama AM. Compte tenu du caractère subjectif et indicatif de ces analyses, elles ne sauraient constituer un quelconque engagement ou garantie de Groupama AM ou un conseil en investissement personnalisé.

Ce support non contractuel ne constitue en aucun cas une recommandation, une sollicitation d'offre, ou une offre d'achat, de vente ou d'arbitrage, et ne doit en aucun cas être interprété comme tel.

Les équipes commerciales de Groupama Asset Management et ses filiales sont à votre disposition afin de vous permettre d'obtenir une recommandation personnalisée.

Edité par Groupama Asset Management - Siège social : 25 rue de la ville l'Evêque, 75008 Paris - Site web : www.groupama-am.com